迷失的债券大王:南京银行,全网放贷

一家靠贸易债券日进斗金的银行,当今却启动火暴了。

当作一家头部城商行,南京银行最拿得早先的业务,的确是债券投资。这项投资业务,为南京银行得回了“债券之王”的好意思誉。关联词,成也萧何败也萧何,随着债券投资业务见顶,南京银行紧迫需要新的功绩故事。

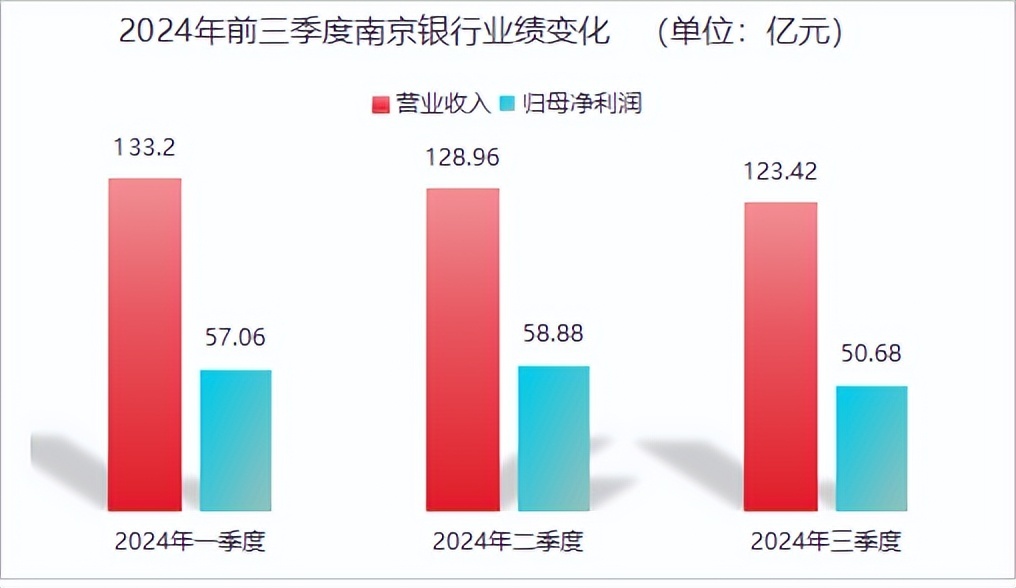

仅看2024年三季度报,前三季度南京银行仍保抓了功绩双增的势头。不外,从单季度来看,南京银行功绩轰动,况且反复横跳,功绩下行趋势彰着。

功绩疲软背后,是南京银行利息收入孝顺低,非息收入也主要靠债券投资带动。

具体而言,利息收入在南京银行功绩增长方面奏效甚微,2024年前三季度的利息净收入比前年同时减少1.36%。前三季度,南京银行的功绩增长,主要成绩于非息收入中的债券收入带动公允价值变动收益加多。

数据显现,2022年前三季度、2023年前三季度、2024年前三季度,南京银行的公允价值变动收益折柳为39.72亿元、19.71亿元、46.76亿元,波动高大的债券投资业务,显著很难成为功绩结识增长的基石。

当下,南京银行需要面临的问题是:一、非息收入增长严重依赖债券投资,况且债券投资波动大,影响举座功绩结识性;二、在非息收入除外,尚未寻找到可靠的利息收入功绩增量,为其功绩抓续增长提供源远流长的能源。

这两项问题,关于仍处于高涨期的南京银行而言,王人是硬伤。

01 债券投资业务强势,非息收入成主业

目下,市集上的大部分城商行,王人是收息收入占营收比重最高。当作一家头部城商行,南京银行的收入结构至极无理,非息收入依然成为其主要收入起原。

2024年一季度、前两季度、前三季度,南京银行的非利息净收入在营业收入中的比重,折柳达到50.59%、51.13%、49.13%。不错看到,在前两个季度,非息业务是南京银行统共的营收大头。

之是以不以放贷为主业,离不开债券投资业务的强势加抓。

自1997年银行间债券市集成立之初,南京银行就涉足债券投资。2002年,南京银行当先在城商行中成立资金业务专营奇迹机构——资金运营中心,以前债券现货贸易来去量即位居市集首位,成交量以至跳跃四家大型银行的总和,被行业称作债券市集“三分世界有其一”。

凭借钱券业务的先发上风,南京银行先后成为首家开办东说念主民币应允业务的城商行、首批16家Shibor报价行之一、首家公开招标刊行次级债券的城商行、首家插足财政部记账式国债甲类承销成员的城商行。诸多债券类业务的加抓,又增强了南京银行的债券投资实力。

据联系报说念,银行债券投资收益的中枢,为债券投资利息收入。

源媒汇统计,2020年至2024年上半年末,南京银行的债券投资利息收入折柳为104.94亿元、125.34亿元、132.99亿元、144.42亿元、78.96亿元,占营收的比重折柳为15.07%、15.97%、15.18%、15.27%、30.12%。只是在2024年上半年,南京银行的债券投资利息收入占总营收的比重就扫尾了翻倍。

债券投资利息除外,与债券投资业务营收关联甚密的来去性金融财富公允价值变动损益亦然水长船高。天然前三季度的该项数据并未闪现,然则仅2024年上半年南京银行的来去性金融财富公允价值变动损益达到42.61亿元,同比2023年上半年增长509.57%。

不外,即使由债券投资鼓吹的非息收入凶猛,非息收入在南京银行总营收中的比重,并未有大的起色。

而手续费及佣金收入天然有所加多,发扬也并不超过。2024年上半年,南京银行的手续费及佣金收入为29.74亿元,较2023年上半年的26.03亿元有所增长,但远未达到撑起功绩增长的重负。

为了克服先天不及,南京银行启动在收息业务上“找补”,并大举发力个贷业务。

02 个东说念主耗损贷业务能否撑起半边天?

自2016年启动,南京银行就雷厉风行地进行大零卖转型。在之后的2018年、2020年,南京银行先后进行业务架构调度以及零卖业务升级,并试图在个东说念主耗损贷款业务范畴复制其债券投资业务的得手。

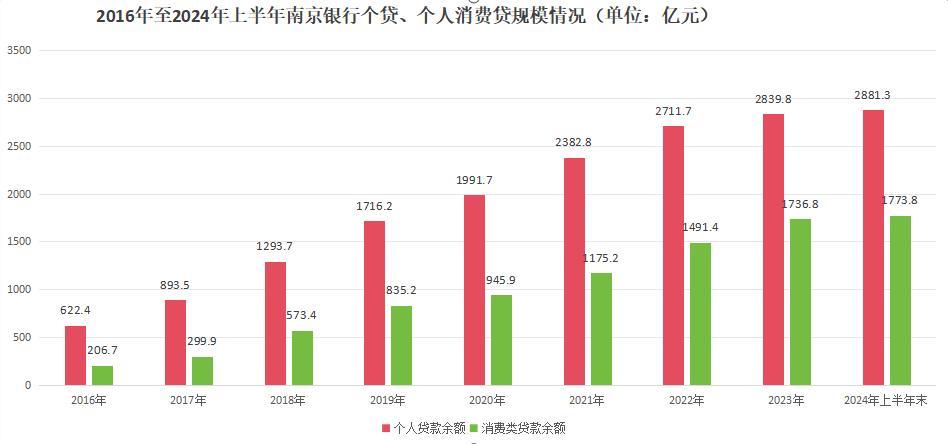

数据显现,2016年末到2024年上半年末,整整7年多,南京银行的个东说念主贷款余额依然增长到接近5倍,耗损类贷款余额增长到9倍傍边。

从占比来看,2024年上半年末,南京银行的耗损类贷款余额,占披发贷款及垫款总和的比重接近15%,较2016年末6.23%的占比翻了1倍多,限度增速照实是个贷业务中最超过的。

这归功于,从2015年启动,南京银行就启动布局耗损金融板块,接踵与度小满、乐信、京东数科等金融科技平台缔造配合关系。

目下,南京银行的配联合伴中,乐信闪现的配合细节较多。公开信息显现,2018年11月,已在好意思股上市的乐信与南京银行订立了计谋配合条约,声明两边将在分期购物、金融科技、电子账户以及耗损金融鼎新址品等多个方面进行深度配合。

其时的乐信最缺的即是钱,有钱就能把业务作念大,占领更多市集份额。彼时,南京银行副行长周文凯默示,2018年南京银行为100万分期乐用户提供了20亿元的信用耗损资金。

彼时,微信上不错告贷发红包,亦然乐信与南京银行的一大首创。

2009年春节,一些分期乐用户在“乐卡”上盛开了“微信支付”功能。用户通过微信支付,使用由乐卡生成的一张南京银行储蓄卡,每笔耗损王人不错建树来去分期数,分期期数最多可达36期。

关联词,天然南京银行与乐信配合较早,然则如今乐信的业务依然作念大,与乐信配合的放款机构就有十几家,南京银行只是其中之一。况且由于贷款不良率攀升等要素,乐信等金融科技平台览动收紧放贷限度,

数据显现,2024年二季度,乐信完成贷款披发511亿元,环比下落约12%;贷款余额1152亿元,环比下落5.2%。

贷款限度下滑,功绩也随着下滑。2024年上半年,乐信抓续增收不增利,仅扫尾净利润4.28亿元,同比下落37.33%。

除了乐信,南京银行押宝的几家金融科技公司,助贷业务限度王人在大幅下滑。

其中,2023年度小满扫尾营收18.10亿元,同比下落37.54%;归母净利润2.12亿元,同比下落70.84%。2024年二季度,与京东耗损金融业务关联的京东盛际小贷,也赔本了接近1.4亿元。目下,只须花呗比拟坚挺。不外花呗与南京银行配合“遍地花”业务才刚刚启动,目下还处于灰度测试阶段。

即便搭上百度、京东、阿里等互联网巨头,亦也难以让南京银行的耗损金融业务升起。

除了限度增长碰到瓶颈,在展业合规方面,南京银行也受到负担。

据黑猫投诉网,目下与南京银行关联的分期乐、度小满、京东分分卡等平台贷款投诉高企,波及变相收取高额利息、暴力催收、还款渠说念杂沓、退款未到账、被收取分期奇迹费、闪现客户信息等。

在配合助贷款式除外,南京银行依然布局自营消金业务。2022年南京银行完成对苏宁消金的收购,之后将苏宁消金更名为“南银法巴消金”。适度2024年三季度末,南京银行对南银法巴消金的抓股比例为64.16%。

这几年,南银法巴消金的功绩数据也一直在增长。2023年、2024年上半年,南银法巴消金折柳扫尾净利润1.11亿元、0.72亿元。

目下,南银法巴消金与头部的银行系消金平台招联消金、兴业消金、杭银消金仍有一段距离。2024年前三季度,消金一哥招联消金的营业收入接近百亿,是南银法巴消金的5倍傍边,财富限度是南银法巴的3倍多。各家银行系消金公司业务限度差距高大,也意味着南京银行在消金业务方面照实有后劲可挖。

济河焚州,南京银行已在个东说念主耗损贷范畴铺垫近十年,天然功绩增长已有迹象,但功绩增量的齿轮尚未信得过动弹起来。

作家:陈即白,剪辑:苏淮,36氪经授权发布。